Один из видов инвестирования капитала это вложение в паевой инвестиционный фонд (ПИФ). Вложив свои сбережения таким образом можно получать довольно неплохой пассивный доход. Сам процесс вложения достаточно прост и доступен для многих граждан имеющих свободные средства. Но перед тем как инвестировать свои деньги в ПИФ, все же стоит очень тщательно изучить некоторые моменты принципов работы инвестиционных фондов, чтобы избежать непредвиденных потерь.

Во-первых, нужно четко понимать, что такое ПИФы, в чем их преимущества и какие существуют риски.

Терминология и принцип работы ПИФов

Паевой Инвестиционный Фонд (ПИФ) – это организация, которой частные инвесторы доверяют свои сбережения с целью получения пассивной прибыли. Но юридическим лицом он не является. Это один из типов игроков фондового рынка.

Управляющая компания (УК) руководит работой такого фонда. За предоставление этих услуг управляющая компания получает определенный ежегодный процент (обычно 3-4%) от общего капитала ПИФа.

Одна управляющая компания может управлять сразу несколькими различными фондами, что обычно и происходит. И еще, очень часто банки выступают в качестве управляющих компаний. Это видно даже из самих названий фондов. Крупнейшие управляющие компании это Лидер, Группа УК КапиталЪ, Группа Газпромбанка, ТКБ БНП Париба Инвестмент Партнерс, ВТБ Капитал, Группа УК Уралсиб, Группа УК Альфа-Капитал. Рейтинги управляющих есть на сайте Национальной лиги управляющих.

Капитал инвестиционного фонда формируется из средств инвесторов (пайщиков), которые и владеют паями фонда. Портфель инвестиций фонда формируется управляющей компанией. Именно она принимает решения во что вложить деньги пайщиков, покупает акции, облигации или делает другие операции по инвестициям (в зависимости от вида и типа ПИФа).

Сами инвесторы не могут влиять на решение управляющей компании и давать рекомендации по поводу инвестиционного портфеля или стратегии. Они могут только вложить в ПИФы свои сбережения, а затем следить за результатами их деятельности, которые отражаются в стоимости пая и его доходности (процентное соотношение текущей цены пая к первоначальной стоимости).

Эти данные всегда можно найти в интернете на страничке сайта фонда или на специальных ресурсах, где можно отслеживать изменение доходности различных фондов в прошлом и на данный момент. Так на сайте Quote.ru. можно видеть графики доходности ПИФа с расчетом всех расходов пайщика.

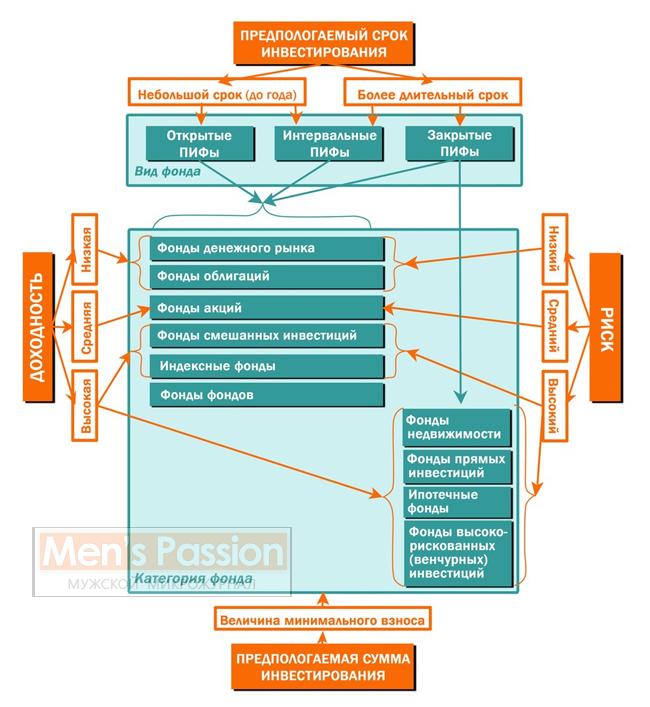

Существует достаточно сложная классификация ПИФов, но в основном их можно разделить по типам в зависимости от того какие виды инвестиций он делает, какие ценные бумаги приобретает.

Различают:

- ПИФы акций

- ПИФы облигаций

- ПИФы смешанных инвестиций

- Фонды фондов

По времени работы и возможности покупать и продавать паи ПИФы делятся:

- Открытые (в любой рабочий день);

- Интервальные (только в определенные дни в году «по расписанию»);

- Закрытые (вложить в эти ПИФы (покупать/ продавать паи) можно только при формировании фонда и после окончания срока его действия).

Деятельность ПИФов регулируется федеральным законом «Об инвестиционных фондах».

Расходы при инвестировании

Лучше узнать о том какие расходы предстоит нести при владении, покупках и продажах паев фонда до того как вложить свои сбережения в определенный ПИФ.

- Вознаграждение управляющей компании – 3-4% в год от стоимости чистых активов фонда;

- Вознаграждение (комиссия) регистратору, депозитарию, аудитору за оказание соответствующих услуг – регистрация сделок, хранение средств и ценных бумаг ПИФа, проведение проверок – до 1% в год.

(Эти расходы есть в каждом фонде и учитываются ним в заявленной доходности за период).

Также в некоторых случаях фонды могут применять скидки и надбавки при покупке-продаже паев:

- Надбавка (увеличение стоимости пая при покупке) – от 0 до 1,5% (во многих ПИФах надбавки нет). Чем больше денег вы планируете вложить, тем меньше процент.

- Комиссия банка за перевод средств на счета ПИФа — до 0,5%. Если банк связан с управляющей компанией или деньги вносить через кассу УК, то комиссия может отсутствовать.

- Скидка – уменьшение цены пая при продаже (погашении) – от 0 до 3%. Чем больший срок деньги находились в фонде, тем будет меньше процент. Некоторые фонды не применяют этой скидки.

- Подоходный налог – 13% от суммы прибыли, разницы между ценой приобретения и продажи паев.

Как выбрать ПИФ

Принципы выбора инвестиционного фонда отражены на данной схеме. В зависимости от того на какой срок вы планируете вложить инвестиции и какую степень риска можете себе позволить будет зависеть тип и доходность выбранного фонда:

Как оформляется вложение денег

Для вложения денег Вам потребуется:

1. Иметь паспорт (или другой документ удостоверяющий личность) и расчетный счет в банке (ПИФы принимают платежи только путем перевода денег через банковские счета).

2. Выбрать подходящий ПИФ и обратиться в управляющую компанию через пункт приема заявок этого фонда или через агента в регионе (зачастую это возможно сделать и по почте).

3. Заполнить анкету, заявку и заявление на открытие лицевого счета в реестре фонда.

4. Сделать через банк перечисление средств на расчетный счет фонда.

5. Получить подтверждение о проведенной операции, обратившись в тот пункт приема заявок, где вы оформляли документы (также возможно получить это уведомление по почте, предварительно заказав эту услугу). При первоначальной покупке паев вам должны передать:

- уведомление об открытии специального счета в реестре фонда (для учета паев) и зачислении паев на этот ваш счет;

- выписку с вашего счета, где указано количество паев. (Затем при покупке дополнительных паев достаточно просто внести деньги на счет ПИФа, паи начислят вам автоматически).

Таким образом, проведя эти несложные операции вы становитесь инвестором или пайщиком фонда.

Преимущества ПИФов

- Доступность. Одно из главных преимуществ в том, что вложить в ПИФы может практически любой гражданин страны, так как сумма инвестиций в некоторых фондах начинается от 1-3 тыс. руб.

- Диверсификация инвестиционных рисков.

- Профессиональное управление.

- Отсутствие налога при текущих операциях фонда, (налог платиться только при продаже/обмене пая).

- Ликвидность. Открытые ПИФы имеют обычно очень высокую ликвидность, можно в любой момент как вложить деньги в паи, так и продать свои паи фонду. (В этом они отличаются от других вложений, например, от банковских депозитов).

- Контроль за деятельностью ПИФов со стороны государства.

Недостатки и риски

- Более высокие риски в сравнении с депозитами, (средства на депозитах до определенного уровня защищены государственным страхованием) или высокорейтинговыми облигациями.

- Риски связанные с выбором ПИФа и управляющей компании.

- Рыночные риски, зависимость от колебания цен на фондовом рынке.

- Дополнительные расходы, связанные с деятельностью фонда, например, оформление и хранение инвестиционных сертификатов.

- Обязательное вознаграждение управляющей компании (даже если фонд несет убытки).

- Скидки и надбавки, которые вводит УК для компенсации расходов связанных с выдачей или погашением паев.

- Существование некоторых законодательных ограничений на покупку определенных видов акций и облигаций (например, портфель должен состоять из ценных бумаг более чем семи различных компаний).

Также Федеральная Служба по Фондовым Рынкам (ФСРФ) требует соблюдать структуру активов фонда даже при падении цен на акции и облигации. Это не позволяет ПИФам во время падения рынка ценных бумаг продавать все дешевеющие активы.

Поэтому, чтобы грамотно вложить в ПИФы свой капитал стоит изучать информацию о различных инвестиционных фондах и тщательно выбирать управляющую компанию. Желательно чтобы это была известная компания, с хорошей репутацией и работающая на рынке более 2-3 лет. И, конечно, такое вложение лучше рассматривать как долгосрочные инвестиции сроком на 5-10 и даже более лет.

Действительно, на вкладах в ПИФ можно получать стабильную прибыль, однако кроме предостережений указанных в статье имеется целая «куча» подводных камней связанных с инвестированием. Во первых эти инвестиции далеко не для среде-статистического Россиянина- у вышеперечисленных компаний минимальный вклад может исчисляться шестизначной суммой. Во вторых сами по себе «инвестиционные» компании не имеют самостоятельного необходимого дохода для развития своих «проектов», что и побуждает их привлекать инвесторов, отсюда и громадный риск потери ваших денежных средств. И в третьих: очень мало законодательства в которых прописаны и регламентированы отношения между инвестором и ПАФами. Поэтому, не для России это, и при инвестировании необходимо всё это учесть!

Если есть наличие довольно таки, кругленькой сумы свободных денежных средств , то лучший вариант их куда то приткнуть для получения. можно сказать не плохого дохода , это — Паевые инвестиционные фонды. Скажу вам, что на инвестировании этих фондов можно довольно таки, не плохо заработать. Выгодное дело!

Я фрилансер, т.е. работаю по договорам через интернет биржи фриланса, естественно для меня пенсионных начислений никто не производит, приходится думать самому, тем более, что моя возрастная группа попадает в тот самый разрыв пенсионного законодательства в которой нам причитается только соцминимум. Для себя я решил часть заработанных денег разместить в ПИФ «ВТБ». Выбирал основательно и долго, скажу откровенно, за год вклад увеличился намного серьёзней чем инфляция.

Мне кажется, что с одной стороны в ПИФ России не стоит вкладывать деньги. А с другой- высококвалифицированные специалисты знаю как и куда лучше вложить деньги, так чтобы при этом и фонд заработал и вы. Если грамотно подойти к выбору ПИФа, и перечитать перед этим отзывы, то вполне возможно, что это будет лучшим вариантом вложения.

Саша, лично я для себя выбрал получение дохода на ПАММ счетах, доходность составляет порядка 50-70 % годовых! Хотя тоже есть свои нюансы