Потребительским считается любой кредит, который получает физическое лицо в той или иной форме. Это может быть не только получение наличных, но и отсрочка платежа или предоставление кредитной карты. От того, для каких целей предназначен потребительский кредит, предоставляется обеспечение (залог) по нему или нет, в какие сроки планируется его погашение, зависят годовые ставки по кредитному договору. Чтобы выбрать наиболее выгодный вариант кредита нужно, прежде всего, знать ответы на эти вопросы.

Виды потребительского кредита

В зависимости от целей и условий кредита различают виды потребительского кредита. Почему это важно знать потребителям? Потому что ставки и условия для различных видов кредитования очень отличаются. Кроме того, некоторые банки специализируются на определенных видах кредитных услуг, поэтому в таком банке именно такой кредит взять проще и выгоднее всего.

Классификация делается по нескольким критериям. Первый и наиболее важный – это для чего необходимы средства, цель получения ссуды. Существуют следующие целевые кредиты:

Стоит также определиться, где (в каком банке) и для чего брать кредит.

1. Ипотека

Кредит для покупки недвижимости – это ипотека. Этот целевой кредит имеет ряд особенностей:

- этот кредит может быть самым долгосрочным – до 30 лет и самым дорогостоящим – суммы кредитования до 20 млн.руб. Но чем длиннее срок кредитования и больше сумма, тем выше ставки;

- требует обеспечения, а возможно еще и поручительства третьего лица. Покупаемая недвижимость, как правило, выступает в качестве обеспечения (залога), иногда можно оформить в залог уже имеющееся имущество;

- обычно требуется первый взнос в размере минимум 10-15% стоимости объекта. При первоначальном взносе от 30% условия кредитования упрощаются и снижаются ставки.

Несколько полезных статей на тему ипотечного кредитования:

- Варианты получения ипотеки без первого взноса

- Обзор выгодных банковских предложений

- Ипотека на новостройку — советы, подсказки и рекомендации

Среди банков специализирующихся на выдаче ипотеки, где выгоднее можно оформить такой кредит – Нордеа Банк (6,5-10% в валюте), Русский Ипотечный Банк (7,9-11% в рублях, только на определенные строящиеся объекты), Дельта банк (8,75-10,25% в валюте), Русстройбанк (9,25-16,5% в рублях).

2. Автокредит

Для покупки автомобиля берется автокредит. Его отличительные свойства:

- максимальный срок по кредиту предлагается до 5-7 лет, а размер – до 3-5 млн. руб;

- обеспечением кредита выступает покупаемый автомобиль;

- часто необходим первый взнос от 10-15% цены автомашины;

- возможно требуется страхование объекта по КАСКО и гражданской ответственности заемщика.

Средняя ставка по такому кредиту находится в пределах 13-15% в рублях. Но ряд специальных программ и предложений, разработанных банками совместно с производителями или поставщиками автомарок. Много таких акций на определенные модели и марки имеет Газпромбанк и ЮниКредит Банк, благодаря этому они снижают ставки до 11-12% в рублях.

Несколько интересный статей по теме автокредитования:

Также существует специальная государственная программа субсидирования, которая позволяет получить кредит на льготных условиях. Вот несколько банков, где выгоднее взять по этой программе автокредит: Газпормбанк (5,5-6,8%), Сбербанк (9-10%), ВТБ 24 (7,5-10%), ЮниКредит Банк (7-8,5%).

3. Кредит на потребительские нужды

Если нужны деньги просто на текущие расходы, когда не подходит ни один из целевых кредитов, то такой кредитный договор называют «на потребительские нужды» или «кредит наличными». Это самый распространенный вид кредитования, но его не назовешь дешевым.

Средние ставки по таким кредитным договорам в два раза выше, чем по ипотеке или автокредитованию и составляют 19-25% (в рублях), а порой достигают 50-70% (в зависимости от условий банка и предоставленного заемщиком пакета документов). Он отличается от целевых кредитов:

- срок кредитования редко превышает 2-3 года, максимальный 5 лет (в исключительных случаях до 7 лет). Обычно, взять потребительский кредит можно на сумму от 10 тыс. руб. до 100 тыс. руб., хотя некоторые банки заявляют максимальной цифру в 500 тыс. руб. и даже один миллион.

- как правило, при его выдаче не требуют обеспечения, но при очень крупных суммах может потребоваться залог (движимое или недвижимое имущество) или гарантии поручителей.

- срок рассмотрения заявки 2-3 дня, иногда может быть в течение одного дня или даже до 30 минут – эксперсс-кредит.

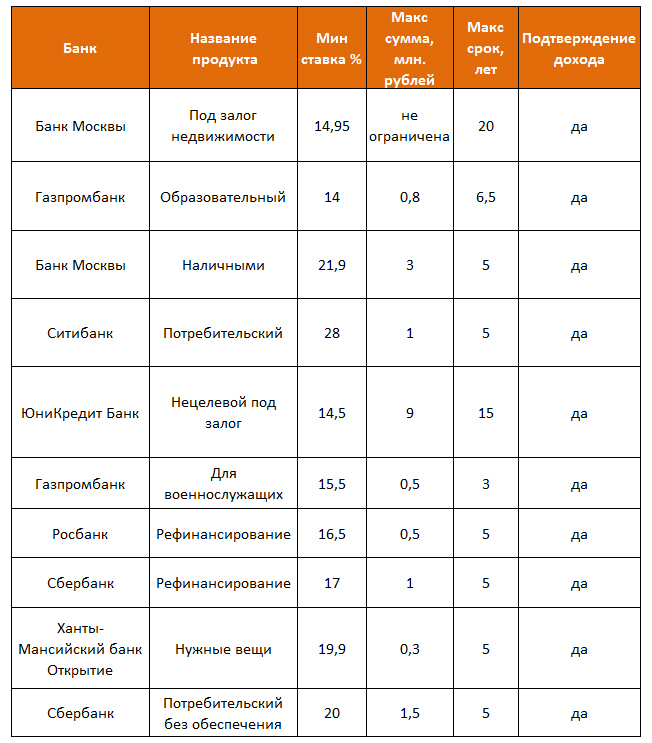

Вот несколько выгодных предложений:

4. Другие типы целевых кредитов

Кроме ипотеки и автокредита к целевым кредитам можно отнести финансирование оплаты конкретных услуг. Например:

- для оплаты лечения или образования. Такие договора требуют обязательного документального подтверждения, на что будет потрачена сумма. Например, Центр-Инвест банк имеет кредитную программу «Без обеспечения на лечение», по которой предлагается льготная ставка – 12-14% на сумму до 500 тыс. руб. на срок до 3-х лет лицам до 65 лет.

- на покупку туристических путевок для отдыха. Банки заключают с турагентствами договора, на основании которых их клиенты, при необходимости, могут взять кредит для оплаты тура по особым выгодным условиям.

- товарный кредит – при приобретении товаров в магазинах бытовой техники, мебели, и др. Такой договор оформляется прямо в зале торговой организации, где работают агенты банков, и обещает 0% переплаты. То есть это получается рассрочка платежа.

5. Льготны виды кредитования

Можно еще отметить, что некоторые категории граждан могут рассчитывать на получение льготных кредитов – для молодых семей, для военных и социальных работников, для пенсионеров, для студентов (на образование).

Пример такой программы – «Ипотека для военных», предлагаемая ВТБ 24 под 8,7-10,5% (в рублях). Но потенциальные заемщики должны отвечать определенным условиям социальных программ. О действии таких государственных программ можно узнать более подробно в муниципальных социальных службах или на сайтах банков.

Также для корпоративных клиентов финучреждения могут предоставлять специальные выгодные предложения. Поэтому владельцам зарплатных банковских карт стоит узнать, не является ли его фирма для банка таким корпоративным клиентом.

Поэтому отвечая на вопрос, где выгоднее взять кредит можно дать несколько рекомендаций.

- Выбирайте соответствующий вид кредитного договора.

- Если есть возможность, то лучше воспользоваться льготными программами.

- Стоит обратить внимание на банки, которые специализируются на данном виде кредитных услуг.

- Тщательно изучайте условия договоров кредитования, банки должны называть эффективную процентную ставку по кредиту.

- Выгоднее подавать полный пакет документов со всеми требуемыми справками о доходе, включая дополнительный.

Выбирая фин-учреждение для оформления кредита не столь важно крупный это банк или небольшой региональный, с государственными инвестициями или российский частный. Важнее хорошо изучить условия кредитования, уточнить есть ли скрытые дополнительные расходы, страховки или комиссии, которые в результате повышают эффективную процентную ставку и делают получение денежных средств более дорогим для потребителя.

Почитайте также:

В каком банке лучше взять кредит наличными

Все верно написана в статье, но скажу по себе. В нынешних реалиях самые правильные виды кредитов это: ипотека, кредиты на хороших условиях в своем банке и потребительские кредиты, на мелкие нужды.

Ипотека самый выгодный вид кредитов, так как это считается инвестицией в жилье, которая постоянно растет.

Кредит на хороших условиях, это кредит в своем банке, где вы уже на хорошем счету.

Потребительские кредиты, тоже хороший вариант при покупке бытовой техники, мебели и т.д. У них хорошие условия и малый или нулевой процент.

Сам я брал ипотеку на 5 лет, только первый взнос сделал на 30% и еще брал в кредит два автомобиля на 3 года и выплатит за полтора года. Кредит сам по себе уникален, но надо иметь при себе голову, и подумать:»смогу ли я его погасить?»

Сделал для себя вывод кредитов не брать а если уж приспичит то только на крупные покупки, квартиру, например. Брать кредит на машину и платить такие бешенные проценты + КАСКО, нет спасибо, поезжу на отечественном ведре пока, поднакоплю и куплю хорошую машину за наличку. А потребительские кредиты — это вообще грабеж. И втюхивают их несчастным пенсионерам, которые то, что написано мелкими буквами просто не могут прочитать чисто физически.

Взяв кредит, вы на некоторое время освобождаете себя от финансовых бед. Но не следует увлекаться, люди сначала наберут кредитов, а потом не знают, откуда взять денег, чтобы их погасить. Самое страшное, это когда звонят с банков и требуют долг, телефон будет просто разрываться (практически каждые двадцать минут).

Павел пишет, что ипотека — это выгодно, потому что цена на недвижимость растет. Да, растет, в срезе лет. Но получить выгоду даже из годовой переплаты в 12-13% годовых с однокомнатной квартиры стоимостью 2,5-3 млн рублей — ооочень трудно. Я сужу по своему опыту. Если нет средств, что бы гасить ипотеку досрочно, суммами, которые превышают ежемесячный платеж — то ничего выгодного в таком кредите нет.

А по теме скажу, что подавать заявку надо в тот банк, где у вас «зарплатный проект», банк видит все движения финансов по карте и оценивает ваш доход.